投資型クラウドファンディング

このページの目次

このページの目次

金融商品取引法等に基づく規制・業務支援-規制対象になるクラウドファンディング-必要な許認可登録等-電子募集取扱業務-少額電子募集取扱業務の利用状況-少額電子募集の直近動向-クラウドファンディングの主戦場-ソーシャルレンディング・貸付型クラウドファンディング-貸金業登録-複数化、匿名化の緩和-発行体審査等-分別管理その他電子募集行為に特有の規制-クラウドファンディング開業支援-クラウドファンディングに関するよくある質問

金融商品取引法等に基づく規制

クラウドファンディングには大別して、「購入型」「寄付型」「融資型」「投資型」の4種類があります。このうち、広く一般に商品・サービスの(事前予約を含む)購入を呼び掛けるのは、「購入型」クラウドファンディングと分類されます。

「購入型」クラウドファンディングは、販売する商品の内容にもよりますが、基本的には、法的には楽天やAmazonのようなECサイトと同じ位置づけであり、金融商品取引法等(金融商品取引法、不動産特定共同事業法、貸金業法等の金融規制)の規制対象になりません。

同様に、「寄付型」クラウドファンディングも、資金募集者に資金を寄付する仕組みであり、資金の出し手は見返り(リターン)を求めないものであるため、一般的な募金と同じく金融商品取引法等の規制対象にはなりません。

| 寄付型(募金と同じ) | 購入型(ECサイトと同じ) |

|---|---|

| 融資型(規制対象!) | 投資型(規制対象!) |

規制対象になるクラウドファンディング

金融商品取引法等の規制対象になるクラウドファンディングとは、「融資型」クラウドファンディング、「投資型」クラウドファンディングの二種類になります。

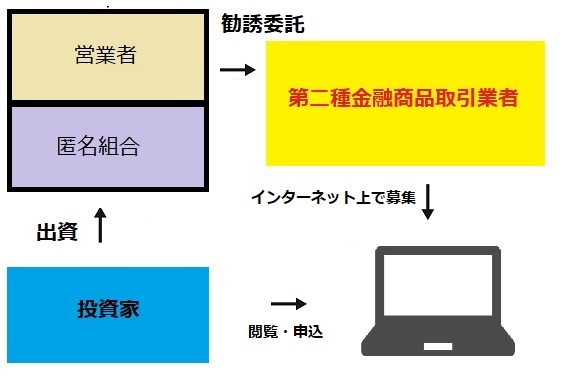

投資型クラウドファンディングは、資金の募集者の株式や、募集者の行う事業収益の分配を受ける権利など、利益に応じた分配を受ける権利を小口化して投資家に販売するものです。

インターネットでの非上場の株式や、事業の小口証券化商品等の有価証券の募集は、原則として金融商品取引法の規制対象です。ただし、不動産現物の小口化証券化商品の場合には、不動産特定共同事業法の規制対象であり、スキームにより金融商品取引法は適用される場合とされない場合があります。

また、投資型クラウドファンディングで販売するのが、一定のファンド型有価証券(集団投資スキーム等)の場合には運用内容により投資運用業や商品投資顧問業等が必要になる場合もあります。

他方、融資型クラウドファンディングは、投資家が、クラウドファンディング事業者を介して、資金の募集者に対して固定金利で資金を貸し付けする事業です。その場合、クラウドファンディング事業者に金融商品取引法の規制がかかることに加え、貸金業法に基づく貸金業の登録も必要になります。

| 投資型 | ファンドの自己募集及び取扱:第二種金融商品取引業

非上場株式等の取扱:第一種金少額電子募集取扱業務 |

|---|---|

| 不動産ファンド:不動産特定共同事業許可(及びケースにより第二種金融商品取引業) | |

| その他:運用内容に応じて、第二種金融商品取引業に加え

関連する許認可等が必要な場合あり。 |

|

| 融資型 | 第二種金融商品取引業・貸金業 |

必要な許認可登録等

上記のように「投資型」又は「融資型」クラウドファンディング事業を行うには、金融商品取引法等に基づく金融商品取引業登録や不動産特定共同事業法に基づく不動産特定共同事業許可等の所定の手続きが必要になります。

株式又は新株予約権の募集又は私募の取扱は第一種金融商品取引業(第一種金少額電子募集取扱業を含む)の登録が必要になります。

また、ファンド(「投資型」「融資型」いずれのファンドも含む)の募集又は私募の取扱又は自己募集には、原則として、第二種金融商品取引業の登録が必要になります。また、前述のように貸付型ファンドの場合には、追加的に貸金業の登録が必要になります。

※なお貸付型ファンドは、令和5年の金融商品取引法改正案で「貸付事業等権利」として、規制強化が予定されています。

ただし、不動産ファンドは、スキームにより第二種金融商品取引業登録及び不動産共同事業許可双方が必要になる場合と、不動産特定共同事業許可のみで業務を行うことができる場合とがあります。なお、不動産特定共同事業では、オンライン上の契約申込を受付する行為は、電子取引業務と整理されています。

電子募集取扱業務

「投資型」クラウドファンディングを行う金融商品取引業者の業務のうち「取扱」業務、すなわち他社(SPCや金融商品取引業者の関係会社を含む)の発行有価証券を、インターネット上で募集要項等を掲載して勧誘する行為は、貸付ファンド等の一定の場合を除き電子募集取扱業務(詳細解説はリンク先参照)とされています。

そのため、こうした場合には、前述の第一種金融商品取引業又は第二種金融商品取引業に加えて、「電子募集取扱業務」の登録も必要になります。

また、そのうちでも、インターネット上から契約の申し込みや締結ができるスキームは、「電子申込型電子募集取扱業務」と呼称され、一般の電子募集取扱業務よりもより厳しい規制に服します。後述の分別管理、発行体審査、クーリングオフ、情報提供義務等を負うほか、 自主規制規則により訪問又は電話による勧誘を禁止されています。

電子申込型電子募集取扱業務では、親法人等又は子法人等の発行する有価証券の取扱いも禁止されます。

少額電子募集取扱業務の利用状況

こうした第一種金融商品取引業及び第二種金融商品取引業の登録の例外として、第一種少額電子募集取扱業又は第二種少額電子募集取扱業の登録制度があり、第一種金融商品取引業又は第二種金融商品取引業よりも、緩和された登録要件により、電子申込型電子募集取扱業務を行うことが可能です。

しかし、第一種少額電子募集取扱業の登録を受けた事業者は、少ないながらも一定数存在するところ、第二種少額電子募集取扱業の登録のみの事業者は令和5年時点で存在しません。

第二種少額電子募集取扱業にも、人的構成等の体制審査で厳しい登録要件と募集可能額の制限がある一方、第二種金融商品取引業と比較した場合の緩和的規制がごくわずか(最低資本金規制が1000万円から500万円に緩和等)であるため、あえて登録する経済合理性に乏しいのがその理由と考えられます。

第二種金融商品取引業の登録を真剣に検討できる人的・資本的なレベル感を持っている事業者にとって、極論すれば500万円の違いは小さな誤差に過ぎません。

そもそも、電子申込型電子募集取扱業務で一般に必要になる特定有価証券等管理行為(資本金5000万円及び信託義務等)の問題もありますので、第二種少額電子募集取扱業にメリットはほぼありません。

また、第一種少額電子募集取扱業務に関しても、我が国では取扱可能な株式の金額が非常に低い水準に抑えられており、参入業者数は限定的になっています。これに関して制度改正の議論はあったものの、結局、改正案でも業務の金額的な枠は目立って拡大せず、参入が盛り上がりを見せそうな雰囲気はありません。

少額電子募集の直近動向

アメリカでのいわゆるエクイティー・クラウドファンディングへの注目の高まりで、2016年、2017年前後は、国内でも株式投資型クラウドファンディングを実施したいといった内外の事業者の相談が非常に多かった時期がありました。

しかし、現在では、暗号資産、NFT、セキュリティトークン等のいわゆるFINTECHへと業界の主戦場が移動し、特定分野に特化した強みのある事業者や、不動産性の強いソーシャルレンディングを除き、そもそも、クラウドファンディング事業への参入意欲が減退している印象があります。

こうした状況は、制度発足時から識者により予想されていました。

金融商品取引法研究会が平成27年7月8日に開催した「金商法において利用されない制度と利用される制度の制限」では、「第一種少額電子募集取扱業務はまず利用されないだろうと証券界の方々は考えておられるだろうと思いますけれども、せめて第二種少額電子募集取扱業務は少しでも利用されればいいなと思っております。」との発言が見えます。

実際には、第一種少額電子募集取扱業務のほうがまだ利用されていますが、いずれにせよ制度の低利用状況の現状を見る限り正しい予想であったといえます。

クラウドファンディングの主戦場

大手各社の不祥事があったとはいえ、我が国において広義の「クラウドファンディング」の主戦場になっているのは、明らかに貸付型クラウドファンディングであって、投資型クラウドファンディング・株式投資型クラウドファンディングとは、まさに桁が2つ違う業界規模になっています。

ソーシャルレンディング・貸付型クラウドファンディング

貸付型のファンドは、電子募集取扱業務の登録を要しないのは上記で記載した通りですが、貸付型ファンド業者(いわゆるソーシャルレンディングを含む。)や投資型クラウドファンディング業者が立て続けに行政処分事例を起こしたことにより、平成31年頃以降、同業態は非常に厳格な登録審査が行われています。

甚だしくは、複数の報道において、貸付型ファンドを標榜しながらも、不正取引が報じられるなど、行政処分こそ受けていないものの、事実上の反市場勢力と目されている泡沫金融商品取引業者の元経営者も存在します。

業界関係者はこれら問題ある事業者には、関与しないよう厳しく律する必要があります。

監督当局もこうした業態及び関係当事者に対して厳しい目を注いでいます。実際、令和に入っても大手証券系某社の不祥事をきっかけに、制度そのものの存続が脅かされるほどの懐疑的な視線が向けられており、令和4年より、市場制度ワーキング・グループで、規制強化の議論が進められており、令和5年金融商品取引法改正案では「貸付事業等権利」として、新たな追加的規制の導入が謳われています。

貸金業登録

ソーシャルレンディングに係るスキームでは、ファンドの出資対象事業として貸付けを行う発行者(≒匿名組合営業者)につき、原則として貸金業登録が必要とされます。1回限り、反復継続しないので、貸金業登録なしでスキーム組成できないかと聞かれることがありますが、できません。

金融商品取引業登録審査及び金融コンプライアンス実務上、反復継続性がないので業ではないという整理で貸金業登録を回避するスキームは認められません。

もっとも「貸付型ファンドの貸付先がグループ会社(貸金業法施行令第1条の2第 6号に掲げる会社等)のみである場合、当該貸付けは貸金業法の適用除外とされてお り、貸付けを行う事業者の貸金業登録は不要となっています。よってグループ貸付で貸金業登録を回避する事例は存在します。

ただし、この場合も、グループ貸付が、監督当局に貸金業登録の回避のみを目的とした脱法スキームと見做された場合、第一種金融商品取引業登録その他手続きを通じてソーシャルレンディングファンドの販売に漕ぎ着けるのは困難です。

一般に、貸金業登録は、登録審査実務上、第二種金融商品取引業登録よりも遥かにハードルが低いです。貸金業を登録することが難しいようなレベル感の事業者は、第二種金融商品取引業登録も無理です。

なお、第二種金融商品取引業の登録が出来なかったという話は四六時中聞きますが、貸金業登録が出来なかったという話は、未だかつて聞いたことがありません。

なお、貸金業協会は、登録後の入会を前提として、貸金業登録希望者に対して社内規程整備も含めた無償の登録支援を実施しています。そのため、当事務所では、本来無料のものを、有料で私共に依頼するメリットが、依頼者様にとって何もないため、貸金業に関する登録支援の代理、補助等は受けておりません。

複数化、匿名化の緩和

こうした不透明性の原因のひとつになっていた、貸金業法に基づくファンドの「複数化」(単一の貸出先ではなく複数の貸出先のファンドとする)「匿名化」(貸出先の名称を明示してはいけない)の必要性に関しては、平成31年3月18日付けで金融庁が発表したノーアクションレターにより不要とされ、行政解釈が事実上変更になりました。

ノーアクションレター及び一般社団法人第二種金融商品取引業協会の貸付型ファンドに関するQ&Aには、借り手が法人である貸付型ファンドは、以下の要件を満たした場合には、複数化・匿名性を満たさずに組成が可能であるとされています。令和2年現在では、以前と逆に、具体的な融資先が決定しているスキームでは、投資者保護上匿名化して、貸付先の実名を出さずに顧客に勧誘することは許容しがたいとの行政指導もなれるようになっています。

(1) 事業スキーム

匿名組合契約によるものであり、投資者は、貸付け業務を執行することができず、貸付け行為に関し、権利及び義務を有していないこと。

(2) ファンド事業者(貸付実行者)

① 貸付約款等において、ファンド事業者自らが、貸付金額、貸付金利、資金使途等の貸付条件を設定のうえ借り手に提示し、借り手と投資者とが貸付けに関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること。

② ファンド事業者は、社内規則に、借り手と投資者とが貸付けに関する接触をさせないことを担保するための措置を規定していること。

(3) ファンド販売業者(二種業者)

① 匿名組合約款等において、投資者は、貸付け業務を執行することができず、貸付け行為に関し、権利及び義務を有していないこと、また、投資者と借り手とが貸付けに関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること。

② ファンド販売業者は、投資者に対し、借り手も投資者との貸付けに関する接触が禁じられていることを説明していること。

発行体審査等

電子申込型電子募集取扱業務・貸付型クラウドファンディングいずれにも共通する業務上の重要なポイントとして、ファンドの審査・モニタリング態勢があります。金融商品を「売って終わり」という事業会社的な発想は、金融商品取引業者では許容されません。

貸付型クラウドファンディングの場合には一般社団法人第二種金融商品取引業が定める「事業型ファンドの私募の取扱等に関する規則」「貸付型ファンドに関するQ&A」が適用され、事前審査や事後モニタリングを同協会の規則・ガイドラインに従って行う必要があります。

また事業型ファンドの自己募集の場合も、適用されるのは「事業型ファンドの私募の取扱等に関する規則」です。

電子申込型電子募集取扱業務に関しては、同様に第二種金融商品取引業務では一般社団法人第二種金融商品取引業が定める「電子申込型電子募集取扱業務等に関する規則」が、第一種少額電子募集取扱業務の場合には日本証券業協会が定める「株式投資型クラウドファンディング業務に関する規則」が適用されます。

これら自主規制規則では、いずれも発行体の審査やモニタリングの実施が義務付けられています。審査体制(人的体制及び社内規程・審査マニュアル)を如何に詳細に構築できるかが登録審査における大きなポイントです。

近年、審査部門のコンプライアンス部門からの独立が求められるようになっています。また、審査規程は抽象的・一般的なものでは許容されず、自社の取り扱おうとしているファンドの内容に即して詳細かつ具体的定めをおく必要があります。また、それ以外にも、利益相反防止措置の詳細や、貸付型クラウドファンディングの場合の融資審査規程等も、登録審査の上では非常に重要です。

分別管理その他電子募集行為に特有の規制

金融商品取引法第35条の3及び金融商品取引業等に関する内閣府令第70条の2の規定に基づき、電子募集取扱業務を行う者や自己募集において電子募集取扱業務に準ずる方法を行う金融商品取引業者は、一定の規制を遵守する必要があります。

このうち、電子申込型電子募集取扱業務で特に重要なのは「顧客の応募額が申込期間内に目標募集額に到達したときに限り当該有価証券が発行される方法を用いている場合には、当該目標募集額に到達するまでの間、発行者が応募代金の払込みを受けることがないことを確保するための措置」です。

行政指導上及び実務上、この要件を満たすために、顧客資金を信託する必要があると考えられています。そのため、いわゆる投資型クラウドファンディングを行うには、信託銀行等との契約が必要になります。

また、電子募集取扱業務においては、取り扱う有価証券の審査が義務付けられており、前述のように、ファンドでは、第二種金融商品取引業協会規則「電子申込型電子募集取扱業務等に関する規則」「電子申込型電子募集取扱業務等に関するガイドライン」の内容に配慮して審査事項を定めて審査を実施する必要があります。

この規則が面倒なのは、貸付型ファンド等の事業型ファンドに適用される「事業型ファンドの私募の取扱い等に関する規則」とは、審査項目の内容が若干異なっていることです。そのため、両事業を行う第二種金融商品取引業者のファンド審査規程は、両方に対応できるよう複線にならざるを得ない場合もあります。

いずれにせよ当事務所は、同制度及び規則の施行以来、非常に多数の審査の支援経験があります。

※金融商品取引業等に関する内閣府令第70条の2第2項

一 金融商品取引業等に係る電子情報処理組織の管理を十分に行うための措置がとられていること。

二 法第三十六条の二第一項の規定により同項の標識に表示されるべき事項(金融商品取引業者等が電子申込型電子募集取扱業務等を行う場合であって、金融商品取引業協会(当該金融商品取引業者等が行う業務(当該電子申込型電子募集取扱業務等に係るものに限る。)を行う者を主要な協会員又は会員とするものに限る。)に加入していない場合にあっては、その旨を含む。)に関し、金融商品取引業者等の使用に係る電子計算機に備えられたファイルに記録された情報の内容を電気通信回線を通じて公衆の閲覧に供するための措置がとられていること。

三 電子申込型電子募集取扱業務等において取り扱おうとする有価証券に関し、その発行者の財務状況、事業計画の内容及び資金使途その他電子申込型電子募集取扱業務等の対象とすることの適否の判断に資する事項の適切な審査(電子申込型電子募集取扱業務等において取り扱う有価証券の募集又は私募に係る顧客の応募額の目標として設定した金額(次号及び第五号並びに第八十三条第一項第六号ロ及びハにおいて「目標募集額」という。)が発行者の事業計画に照らして適当なものであることを確認することを含む。)を行うための措置がとられていること。

四 電子申込型電子募集取扱業務等において取り扱う有価証券の募集又は私募に係る顧客の応募額が顧客が当該有価証券の取得の申込みを行うことができる期間(次号及び第八十三条第一項第六号イにおいて「申込期間」という。)内に目標募集額に到達しなかった場合及び目標募集額を超過した場合の当該応募額の取扱いの方法を定め、当該方法に関して顧客に誤解を生じさせないための措置がとられていること。

五 電子申込型電子募集取扱業務等において取り扱う有価証券の募集又は私募に関して、顧客の応募額が申込期間内に目標募集額に到達したときに限り当該有価証券が発行される方法を用いている場合には、当該目標募集額に到達するまでの間、発行者が応募代金の払込みを受けることがないことを確保するための措置がとられていること。

六 電子申込型電子募集取扱業務等に係る顧客が電子申込型電子募集取扱業務等において取り扱う有価証券の取得の申込みをした日から起算して八日を下らない期間が経過するまでの間、当該顧客が当該申込みの撤回又は当該申込みに係る発行者との間の契約の解除を行うことができることを確認するための措置がとられていること。

七 発行者が電子申込型電子募集取扱業務等に係る顧客の応募代金の払込みを受けた後に、当該発行者が顧客に対して事業の状況について定期的に適切な情報を提供することを確保するための措置がとられていること。

八 第一種少額電子募集取扱業務又は第二種少額電子募集取扱業務において取り扱う募集又は私募に係る有価証券の発行価額の総額及び当該有価証券を取得する者が払い込む額が令第十五条の十の三各号に掲げる要件を満たさなくなることを防止するための必要かつ適切な措置(第十六条の三各項に規定する算定方法に基づいて当該有価証券の発行価額の総額及び当該有価証券を取得する者が払い込む額を適切に算定するための措置を含む。)がとられていること。

クラウドファンディング開業支援

当事務所は、第一種少額電子募集取扱業(株式型クラウドファンディング)、第二種金融商品取引業の電子申込型電子募集取扱業務(事業型ファンド)、ファンド出資対象事業が貸金業である第二種金融商品取引(ソーシャルレンディング)のいずれも、登録申請を代理又は補助した実績があります。

社内体制の構築や信託銀行との契約、取扱審査フローの構築といった実務の細部にわたり、依頼者様に実践的なアドバイスが可能です。とりわけ、本分野は日本証券業協会又は一般社団法人第二種金融商品取引業協会の自主規制規則が非常に重要になってくることから、法令だけでなく協会規則も含めた網羅的な目配りが必要になります。

これら事業の開業手続きは、高度に専門的で詳細を極めます。金融のバックグラウンドを持たないIT会社・事業企業が、本業の傍らで自力できるようなレベル感ではありません。クラウドファンディング事業への参入をお考えの場合には、当事務所にぜひご相談くださいませ。

クラウドファンディングに関するよくある質問

![]() 登録・開業までにどのくらいの期間がかかりますか

登録・開業までにどのくらいの期間がかかりますか

![]() 基本的に1年は超えることになります。標準申請処理期間が2か月であることから、2か月間程度で登録できないかという質問を頂くことがありますが、申請の受付までの事前審査が長時間かかりますので、絶対不可能と断言できます。

基本的に1年は超えることになります。標準申請処理期間が2か月であることから、2か月間程度で登録できないかという質問を頂くことがありますが、申請の受付までの事前審査が長時間かかりますので、絶対不可能と断言できます。

ここ数年の実績は、1年ちょうど~20か月程度が実際の分布です。長期間かかる案件は公衆向けで相応に複雑なもの、1年程度で登録になる案件は機関投資家や富裕層等の属性がいい投資家向けのシンプルなものが多いです。

実務上は、初回提出から1年を目標に進めていくことになります。

なお、対面での属性のいい投資家を前提とする第二種金融商品取引業登録の場合には、半年強での登録事例もありますが、インターネットを利用したソーシャルレンディング、クラウドファンディング事業では、それほど早く登録するのは無理です。

![]() 当社はIT会社であり、金融業界で職歴を有するものはいません。投資型クラウドファンディングへの参入は可能でしょうか。

当社はIT会社であり、金融業界で職歴を有するものはいません。投資型クラウドファンディングへの参入は可能でしょうか。

![]() 金融商品取引業者又は登録金融機関での職務経験を有する方を複数確保できない限り、登録は不可能です。役員を含む常勤役職員で、複数(営業部門・コンプライアンス部門・内部監査部門・審査部門)の経験者を確保する必要があります。

金融商品取引業者又は登録金融機関での職務経験を有する方を複数確保できない限り、登録は不可能です。役員を含む常勤役職員で、複数(営業部門・コンプライアンス部門・内部監査部門・審査部門)の経験者を確保する必要があります。

なお、こうした場合に外部委託や名ばかり非常勤で実態のない態勢を構築しても登録は認められませんし、書類上だけ態勢を作っても、審査のプロである当局には容易に見抜かれます。実態のある常勤役職員を確保する必要があります。

制度理解が十分でない事業者は、非常勤の顧問弁護士や公認会計士等を取締役に入れて、コンプライアンス態勢が構築されていると主張する傾向も見られますが、登録審査上は、非常勤は参考情報に過ぎません。審査での加点は基本的にはありません。常勤での金融商品取引業又は登録金融機関業務の経験者が複数確保できていない場合、非常勤はどうあれ人的構成は「0点」です。

![]() その他の投資型クラウドファンディングの審査のポイントには何がありますか。

その他の投資型クラウドファンディングの審査のポイントには何がありますか。

![]() 具体的な取扱ファンドの事業内容(出資対象事業)は詳細に決定している必要があります。

具体的な取扱ファンドの事業内容(出資対象事業)は詳細に決定している必要があります。

実務上、財務局は、抽象的なクラウドファンディング事業そのものに登録を与えるのではなく、想定される個別具体的なファンド案件をベースにして、体制整備の状況を審査するためです。

実際に開業するまで、取扱いをする案件は決められないという声を耳にしますが、浅い専門性と薄い動機で第二種金融商品取引業に登録するのは無理です。そういう場合は、カネと時間を無駄にする前に早期に参入を断念する必要があります。

また、再生可能エネルギー等の旬がある案件では、半年後、1年後では状況が変わってしまい、ファンドの案件を特定するのが不可能であるという声もありますが、そうした場合には直近で想定される事例をもとに審査を進め、最終的に当該案件を直接的にファンド事業化せずとも許容されます。

具体的には、ファンドとして設備・権利の取得をして審査に供したものの、最終的にはファンド化が間に合わず、分譲したため、ファンドとしての1号案件は別の案件になった、といった流れは許容されます。

これに加えて、ファンド等を販売するシステムの管理態勢は厳しく問われます。システム管理規程、システム管理基準、サイバーセキュリティーに関する各種規程、バックアップマニュアル等を含む詳細なシステム管理体制を構築する必要があります。また、定期的にシステム監査を実施する必要があります。

![]() 自社に関連する投資案件をクラウドファンディングで集金したいのですが注意すべき事項はありますか。

自社に関連する投資案件をクラウドファンディングで集金したいのですが注意すべき事項はありますか。

![]() 電子申込型電子募集取扱業務では、親法人等又は子法人等の発行する有価証券の取扱が禁止されております。そのため、自社の子会社等を営業者としたファンドの販売はできません。こうした場合には、電子募集を利用した「自己募集」の方式によるか、オフバランスしたSPC化する必要があります。

電子申込型電子募集取扱業務では、親法人等又は子法人等の発行する有価証券の取扱が禁止されております。そのため、自社の子会社等を営業者としたファンドの販売はできません。こうした場合には、電子募集を利用した「自己募集」の方式によるか、オフバランスしたSPC化する必要があります。

ただし、SPCであっても、常に親法人又は子法人に該当しないわけではありません。

電子申込型電子募集取扱業務の記事で解説したように、証券取引等監視委員会が公表した令和3年の証券モニタリング概要・事例集では発行者の議決権を直接保有していないものの、子法人等に該当する発行者が発行した有価証券に係る電子申込型電子募集取扱業務等を行っていた第二種金融商品取引業者への指摘事例が掲載されています。

SPCの親法人等子法人等は、実務上比較的抑制的に解される傾向があるとはいえ、個別のスキームの適法性は、個別に精密な検討を加える必要があります。詳細はご相談ください。