第二種金融商品取引業に登録する

このページの目次

このページの目次

第二種金融商品取引業登録・業務支援-第二種金融商品取引業の登録期間と難度の総論-業態別の登録難度と期間-第二種金融商品取引業の登録要件-第二種金融商品取引業の資本金規制-第二種金融商品取引の業の人的構成(人的要件)-求められる体制-第二種金融商品取引業の登録までの期間-ご依頼に当たりご留意いただきたい点-第二種金融商品取引業登録までのサポート内容-第二種金融商品取引業登録後のサポート内容-第二種金融商品取引業登録に関するよくある質問

第二種金融商品取引業登録・業務支援

当事務所は、第二種金融商品取引業の登録申請手続きのサポート及び社内態勢支援等の業務を提供しております。また、新規の登録申請に限らず、買収等の体制変更に伴う内部管理態勢の整備等の支援も可能です。以下では、主に新規で第二種金融商品取引業への参入をお考えの方を対象に、第二種金融商品取引業の登録事務手続きの現状及びそれに対応した当事務所の支援業務の内容について説明いたします。

- 登録申請を他の事務所に任せたが、レスが遅い

- 登録申請は自社でやるが意見が聞ける専門家が必要

- 実務経験がない人間と組むのは説明が大変

- 法律を読んでも解らない部分を聞きたい

- 金融に特化した信頼出来る専門家が見当たらない

事業者様が、もし上記のようなお悩みを抱えているのであれば、当事務所に是非お気軽にご相談ください。当事務所の代表者は第一種金融商品取引業者及び第二種金融商品取引業者でコンプライアンス部長を務めていた経験もあり、当局との折衝や内部管理態勢の構築、実務レベルでのアドバイス等の幅広い分野で、実務に基づくお客様の支援が可能です。

金融商品取引業の登録をスムーズに進めるには、法律の条文や金融庁・財務局の公表書類をしっかりと読むだけではなく、法令に明文で書かれていない解釈や慣行が重要になってきます。

例えば人的構成(業務を遂行するのに必要な人的構成を有しているか否かの審査)や社内態勢の整備(法令等遵守を適切に行うための体制)がそれにあたりますが、関連する法令や監督指針を読んでも、曖昧に書かれていているので、具体的に何をすればいいかは不明確です。

こうした明確でない部分の判断は、実際に登録を通してきた経験がものをいいます。当事務所では、過去の膨大な申請事例の中で蓄積されたノウハウや知識を活用し、個々の事例にあった最適な戦略を提案しています。

さらに、例えば、登録申請にあたって、定款の目的部に「第二種金融商品取引業」等具体的な事業内容を記載する必要がありますが、上場企業においては株主総会決議が必要な定款の変更決議は株主総会決議であるため、年に1度が原則です。申請をスムーズに行うには、こうした業態毎の注意すべき事情にも、目配りが可能な経験値が求められます。

第二種金融商品取引業の登録は年々難化しています。ホームページ等で比較的簡単な第二種金融商品取引業の登録を謳う事業者もありますが、その多くは過去の話です。とりわけ、クラウドファンディング・ソーシャルレンディングに関しては申請の際に求められる内部管理態勢の水準が高度であり、登録は非常に難しくなっています。

第二種金融商品取引業の登録期間と難度の総論

ご相談者様から、よく第二種金融商品取引業の登録の期間と費用について、お問い合わせを頂くのですが、案件により大きく異なります。また、期間と費用を論じる以前に、そもそも登録自体が難しいケースも多いです。

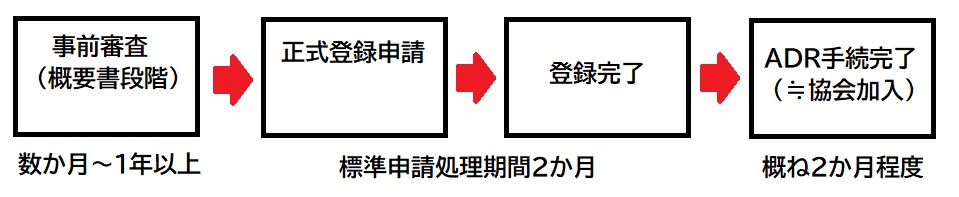

関東財務局のHPのQ&Aでは、登録に要する期間として「Q2: 申請してから登録を受けるまで、どのくらい期間がかかるのか。A2: 標準処理期間は2か月ですが、当該期間には、当該申請を補正するために要する期間や事前相談に要した期間等は含まれておりません。」と回答しています。

そのため、金融商品取引業に知識が不十分な専門家は、2か月で第二種金融商品取引業の登録ができる、などと説明している例を散見しますが、実際には概要書に基づいて書面審査を受ける事前相談に要する期間が極めて長くなっています。

具体的な事前審査の所要期間は、案件により大きく異なります。例えばシニアなプロフェッショナルが機関投資家のみを相手に業務を展開する場合には、所用期間は例えば半年など、一般投資家相手の業務に比べて大きく短縮できる例もあります。

しかし、一般投資家を相手方とするファンドは、総じて慎重に内容を審査されます。また、ファンド内容により、そもそも登録自体が不可能なケースも多いです。そのため、第二種金融商品取引業の登録の期間と費用の見積もりの回答には詳細な情報が必要です。次項目には、具体的な業務の種別により標準的に見込まれる期間や難度等を個別に解説していきます。

なお、登録の完了後も、金融商品取引業者は、必ずADR措置(苦情紛争解決措置)を講じる必要がある関係上、一般社団法人第二種金融商品取引業協会の入会又はFINMAC(特定非営利活動法人 証券・金融商品あっせん相談センター)の利用登録をする必要があります。そのため金融商品取引業の登録完了後も、これらの手続きが完了するまで、業務を開始することはできません。

また、令和4年現在、新規の登録業者には、行政指導ベースで、事実上第二種金融商品取引業協会への加入が義務付けられています。よって、極めて高度の内部管理態勢を自力で構築できる(見たことはありません)ごく例外的な場合を除き、新規登録で一般社団法人第二種金融商品取引業協会への加入をせず、第二種金融商品取引業に新規参入できるケースは想定しにくくなっています。

業態別の登録難度と期間

(1)不動産信託受益権の売買、媒介業務

不動産信託受益権の売買、売買の媒介及び私募の取扱い業務のみを行う第二種金融商品取引業に関しては、求められる社内態勢の水準がファンド関連事業者ほど高くありません。

不動産信託受益権関連業務は、信託受益権化された不動産に関する業務であり、実質的な業態としては、宅地建物取引業とあまり違いがありません。不動産信託受益権関連業務を感覚的にわかりやすい言葉で表現すると、要するに大規模物件でも扱うことのできる「上級宅地建物取引業」のようなものです。

そのため、殆どの例で、宅地建物取引業と兼業しています。

なお、不動産信託受益権関連業務は、不動産の証券化及び小口化スキームである、不動産ファンドたるGKTKやREITではありません。

なかにはGKTKの不動産を原資産とする証券化商品の取扱(販売)のみはできるようにしている業者も存在しますが、いずれにせよGKTKを自ら運用して不動産の小口証券化、ファンド化スキームを完成させるには、販売の第二種金融商品取引業だけでは不足で、運用を担当する投資運用業者の関与が必須です。

なお、一般的な宅地建物取引業者であっても、代表者、常勤役員及び各部門(役員との兼務可。営業部門、コンプライアンス部門、内部監査部門の各部門)に、宅建業と金融商品取引業の知識を有する者を配置することができれば、登録は他の業態よりは難しくはありません。期間も半年程度で登録する余地があります。

(2)不動産ファンド業務

不動産ファンドに関しては、いわゆるGKTK形態等での不動産信託受益権での運用の場合、上記のように第二種金融商品取引業に加え投資運用業(不動産関連特定投資運用業)が必要になります。

また、REITの場合には投資運用業及び第一種金融商品取引業が必要です。さらに現物不動産の場合には、1号業務及び2号業務で不動産特定共同事業許可を受けるか、又は、3号及び4号業務の許可に加えて4号許可業者が第二種金融商品取引業の登録を受ける必要があります。

そのため、いずれにせよ、必要ライセンスは第二種金融商品取引業だけでは収まりません。よって、不動産AMに経験を有する金融機関出身者が中心メンバーになっている事業者か、準大手以上の宅建業者でないと、資本面でも人的構成面でも、不動産ファンド事業への参入はほぼ不可能です。

(3)対面営業による事業型ファンド業務

対面型のファンドで、再生可能エネルギーやレバレッジドリース等の他社の先行事例が多い典型的な出資対象事業の事業者の場合には、登録審査は比較的スムーズに進む傾向があります。その場合、一般投資家を相手方とする場合でも6か月から1年程度で登録が完了することが多いです。

さらに、こうしたファンドで、顧客となる投資家層を、プロ投資家(適格機関投資家や特定投資家のみ)に限定した場合には、より早く登録審査が完了する傾向があり、最速では半年程度での登録の可能性もあります。

(4)クラウドファンディング・ソーシャルレンディング業務

インターネット上で、一定のファンド等の有価証券を取扱いをする業務は、電子募集取扱業務と呼ばれて、追加的な登録が必要になります。さらに、電子募集取扱業務の中でも、契約や申込をweb上やメール等で受け付ける場合には「電子申込型電子募集取扱業務」に該当して、業務を行う際に多くの行為規制が追加されています。

第二種金融商品取引業の中でも、とりわけ、一般投資家を相手方とする電子申込型電子募集取扱業務(クラウドファンディング)や、電子申込型電子募集取扱業務には該当しなくても、いわゆるソーシャルレンディング(貸付型ファンド)業務に関する登録の難度は、近年では、第一種金融商品取引業や投資運用業とさほど変わらなくなりつつあります。

とくにノンバンクや不動産関連事業者等の、金融法人ではない事業会社にとって、貸付型ファンドや不動産ファンドのクラウドファンディング事業は「宅建業の免許を取る」的に比較的低いハードルで考えるライセンスでは全くなく、いわば「証券会社を始めるようなもの」との認識を持っていただく必要があります。

クラウドファンディング・ソーシャルレンディングは、十分な経験を有する金融機関出身のプロが複数揃い、最低でも数千万の事業資金がない限り、多くの場合には財務局の登録審査の土台にすら乗らない、というのが直近の傾向です。

さらに、期間的にも、クラウドファンディング・ソーシャルレンディングに関しては、近年、法令と自主規制規則(情報提供や業務管理態勢の整備に関する義務、電子申込型電子募集取扱業務等に関する規則、事業型ファンドの私募の取扱等に関する規則、貸付型ファンドに関するQ&A etc.)で規制が強化されているため、登録審査は1年を超えて長時間かかる傾向があります。

(5)トークン・暗号資産関連業務

第二種金融商品取引業のうち、出資対象事業その他スキームにユーティリティートークン(暗号資産)・セキュリティートークン(電子記録移転有価証券表示権利等)が絡む場合には、当該業務の登録の是非、暗号資産交換業及び第一種金融商品取引業の該当性に関しても検討する必要があります。

第二種金融商品取引業で、仮想通貨関連ファンドが認められ、一般投資家に募集した例は、令和3年初頭頃まで存在しておらず、同年末に入ってやっと、準大手業者から仮想通貨ファンドが発売されるに至りました。

それまで、webで先走り的なリリースを発表しているファンドはありましたが、監督当局に確認したところ、実際は実現していないかったとのことでした。

監督指針では、暗号資産を主たる投資対象とする投資信託は明示的に禁止されていますが、集団投資スキーム(ファンド)では明示的な禁止はありません。実際、少人数プロ向けファンド(適格機関投資家等特例業務)では、暗号資産をメインに投資するファンドは、すでにごく普通に存在しています。

令和3年後半のグローバル・トレンドとして、カナダや米国などでは、仮想通貨を、ユーティリティトークンの現物ではなく、その先物をコモディティの分類で既存の規制枠組みに取り込んだうえで、受容する動きがみられます。それゆえ、集団投資スキームでも、暗号資産等関連デリバティブ取引を運用業務(法第2条第8項第12号ロ・第15号)における運用財産又は出資対象事業に取り込む検討の動きが出つつあります。

もっとも、ブロックチェーン技術が関連する登録申請は、ほぼ大企業又は大企業の資本参加がある企業しか申請が通らない状況にあります。令和2年以降、段階的にハードルが下がっていますが、いずれにせよ、零細企業の独資では、登録の検討の俎上にも上がらないのが実情です。

そのため、独立中小事業会社による参入は、事実上ほぼ不可能です。参入希望者が独立系資本の場合には、大企業・コングロマリットとの資本・業務提携を行い、十分な資本的裏付けの下に、充実した内部管理態勢を構築することが重要になっています。

(6)VC・PE・ヘッジファンド等主として有価証券又はデリバティブ取引で運用するファンド業務

主として株式等の有価証券への投資事業(上場有価証券はもちろん、PE・VC等の非上場企業の発行する有価証券の取得事業や、外部投資スキームへの再投資を含む。)やFX等のデリバティブ取引でのファンド運用を行おうとする場合には、第二種金融商品取引業だけではなく投資運用業の登録も必要になります。

つまり、主として株式投資、FXや金融先物取引やファンド等への投資のためにファンドを組成した場合、そもそも第二種金融商品取引業だけでは業務をすることはできません。なお、投資運用業を同時に登録する場合には、一般投資家を相手方として業務を行う場合には、やはり標準的には1年程度は見ておく必要があります。

(7)その他の業法で規制されたファンド業務

コモディティーファンドは、商品投資規制法の適用がありますので、販売業者は第二種金融商品取引業の登録を受けるほか、運用を行うのは商品投資顧問業の許可を受けた商品投資顧問業者である必要があります。

行政解釈では、商品投資規制法上、販売業者と運用業者は分離する必要があると解されています。

その他、出資対象事業により個別の業法で規制されている場合がありますので、関連する許認可・届出等の必要性について個別に検討する必要があります。

第二種金融商品取引業への登録は可能なのか

このように、第二種金融商品取引業の中でも業態により登録の難度は大きく異なっており、第二種金融商品取引業登録の期間・費用のお見積りは、詳細な情報がないと正確な判断は難しいです。

お問い合わせを頂く際には、予定されている人的構成(役職員のキャリア)と、具体的な事業内容の情報を詳細に頂けると、正確な見積りが可能になります。

また、どういった業態であっても、第二種金融商品取引業の登録の実現性の有無は、個別の事業者の人的・事業的リソースにより大きく左右されます。

「現在では第二種金融商品取引業の登録はほとんどできない」という極論も耳にしますが、感覚的にこれは正確ではありません。しっかりした事業基盤をお持ちの事業会社を母体として複数の金融経験者を十分に揃えた場合や、長年金融業界でキャリアを積んだ複数の方が中心となっての新規登録を希望する場合には、要件を満たしたうえで時間さえかければ、逆に、どの業態でも基本的に登録は可能です。

金融法人又は規模のある事業会社ならできる

当事務所の見るところ、銀行、証券、第二種金融商品取引業者での勤務経験のある方が中心になって、登録を希望する会社(いわゆる金融法人)の場合には、新設法人でも登録できている例は多いです。また、そうした場合には、手元資金が少なくとも、問題なく登録できている例も多いです。

これに対して、銀行、証券、第二種金融商品取引業者の出身者がいない、あるいは、居ても1名だったり、顧問だったりの「常勤」ではない中途半端な関与形態の事業会社では、第二種金融商品取引業への参入に苦戦することも多くなっています。

不動産、再エネ、各種事業性資金等のファイナンスで第二種金融商品取引業の登録を受けることは、相応のハードルがあります。第二種金融商品取引業の登録には、基本的に金融商品取引業者等の出身者を、常勤で3~4名程度確保する必要があります。

それには通常、数千万円単位の採用、人件費その他維持コストが生じます。

これを問題なく負担できる母体企業の財務基盤が求められることに加え、登録要件を満たすために、総じて社会の中でも選良である銀行、証券等の金融機関出身者を複数採用することができるだけの企業としての社会的な信用性が求められるためです。

もともと金融ビジネスのプロである経営者が自ら経営する、成り立ちにおいて金融法人の系譜を持つ法人以外で、第二種金融商品取引業にスムーズに登録できている事例は最低でも売上5-10億程度の会社を母体としていることが多い印象はあります。

また、そうでないと、申請しても買収しても、いずれにせよ手続きの中途で人を採れず又は資金が尽きて頓挫する例が多いと思います。

第二種金融商品取引業の登録要件

第二種金融商品取引業を行うためには登録が必要です。そして、第二種金融商品取引業者として登録を行うために必要な要件があります。ちなみに、登録は企業でない個人でも受けることは出来るのですが、誰でも、どんな会社でもというわけにはいきません。登録拒否要件としては、金融商品取引法に以下の定めがあります。

登録拒否要件

※法人の場合です。

※わかりやすくするために簡略化していますので、正確な内容は金融商品取引法第二十九条の四をご覧ください。1、登録等を取り消され、取消しの日から五年を経過しない者

2、登録等を取り消される前に廃業等をした者で、五年を経過しない者

3、一定の法律に違反し、罰金の刑に処せられ、五年を経過しない者

4、他に行う事業が公益に反すると認められる者

5、金融商品取引業を適確に遂行するに足りる人的構成を有しない者

6、金融商品取引業を適確に遂行するための必要な体制が整備されていると認められない者

7、役員等のうちに次のいずれかに該当する者のある者

(1)成年被後見人若しくは被保佐人等

(2)破産手続開始の決定を受けて復権を得ない者等

(3)禁錮以上の刑(これに相当する外国の法令による刑を含む。)に処せられ、その刑の執行を終わり、又はその刑の執行を受けることがなくなった日から五年を経過しない者

(4)登録等を取り消され、その取消しの日から五年を経過しない法人の役員であった者で取消しの日から五年を経過しない者

(5)金融商品取引業者であった個人で登録等を取り消され、取消しの日から五年を経過しない者

(6)登録等を取り消される前に廃業等をした法人で、その取消しの日から五年を経過しない者の役員であった者で、五年を経過しないもの

(7)解任等を命ぜられた役員で処分を受けた日から五年を経過しない者

(8)一定の法律に違反し、罰金の刑に処せられ、その刑の執行を終わり、又はその刑の執行を受けることがなくなった日から五年を経過しない者8、資本金の額又は出資の総額が、公益又は投資者保護のため必要かつ適当なものとして政令で定める金額に満たない者

9、国内に営業所又は事務所を有しない者

10、外国法人で国内における代表者を定めていない者

11、協会に加入しない者であって、協会の定款その他の規則に準ずる内容の社内規則を作成していないもの又は当該社内規則を遵守するための体制を整備していないもの

第二種金融商品取引業は国内に営業所又は事務所を有しない者は、登録ができないので国内にオフィスを設置する必要があります。

また、オフィスは専用部分を確保できるレンタルオフィスで登録可能です。シェアオフィス及びバーチャルオフィスは不可となります(令和5年金融庁Q&A)。詳しいオフィスに関する要件は、こちらの記事をご覧ください。

とはいえ重要なのはそこではありません。

登録拒否要件のうち、実務上、第二種金融商品取引業の登録を受ける為の要件で主なものはカネとヒトの2つです。順番に見ていきましょう。

(1)第二種金融商品取引業の資本金規制

(a)原則

法人の場合は最低資本金規制、個人の場合は営業保証金規制が設けられています。そして、その額はそれぞれ1000万円です。法人の場合は最低1000万円の資本金が必要であり、個人の場合は1000万円の営業保証金を供託しなければなりません。

個人の場合の1000万円の供託金は法務局に供託する必要があり、廃業するまで取り戻すことは出来ません。また、法人格があったほうが事業者としての信頼性が上がるという問題もありますので、近年では個人での第二種金融商品取引業の登録はほぼ見られません。そのため、通常は法人にて登録申請をすることになります。

(b)特定有価証券等管理行為

他社(自社の関連会社やSPCを含む。)が発行するファンドを、募集又は私募の取扱いで販売する場合で、顧客に自社に口座を開設させるなどして、いったん第二種金融商品取引業者が預かり、その後に、ファンドの口座に送金するという形態を取る場合には、その預かり行為が「特定有価証券等管理行為」に該当するため、資本金の規制は5000万円となります。

とりわけ、電子申込型電子募集取扱業務の場合には、実務上特定有価証券等管理行為を行うことが義務付けられているため、いわゆる投資型クラウドファンディングに参入を希望する場合には、資本金は5000万円必要になります。

(c)特定引受行為

他社の発行するファンドを、後日投資家に取得させるためにいったん買い受ける行為は、本来は金融商品取引法第2条第8項第6号に該当し、第一種金融商品取引業の登録を受けないと行うことができません。しかしながら、リースファンドについては、完全子会社の株式会社が発行した機械類等のリース事業のファンドの持分を第二種金融商品取引業者(資本金5000万円以上のもの)がいったん買い取り、それを投資家に販売することが「特定引受行為」として許されています。

(d)貸金業登録

貸付型ファンドを行う場合で、貸金業規制の適用されないグループ会社への貸付ではなく、外部の法人・個人に融資を行う場合には、貸付するヴィークルは貸金業の登録が必要になりますが、貸金業登録は純資産が5000万円以上あることが要件であることに留意する必要があります。なお、貸金業者の発行するファンドを第二種金融商品取引業者が募集又は私募の取扱いで販売するという形態であれば、第二種金融商品取引業者自身は、純資産が5000万円以上あることは求められません。

ちなみに、第二種金融商品取引業に加えて、第一種金融商品取引業の登録も受けている、証券会社が貸付型ファンドを組成販売する場合があります。第一種金融商品取引業者自身が貸金業を行うと取引先リスクで自己資本規制比率が悪化するため、通常、貸金業登録するのは関連会社とし、関連会社の発行するファンドを第二種金融商品取引業として募集又は私募の取扱いで販売するスキームを採用します。

| 業態 | 資本金 | 純資産 |

|---|---|---|

| 原則的規制 | 1000万円 | – |

| 投資型クラウドファンディング 他社ファンド販売&預かり有の業態 特定引受行為の実施 |

5000万円 | – |

| 外部への貸付型ファンドの貸付者(貸金業) | – | 5000万円 |

(2) 第二種金融商品取引業の人的構成(人的要件)

金融商品取引業を行う上で最低限必要な人的構成を有しているか否かの審査が行われます。つまり、組織として、又は個人として、法令等を遵守した金融商品取引業を行うことが出来る態勢があるかどうかや資質の審査が行われます。ファンド内容自体の審査と並び、実質的にはこの人的構成の審査が、実務上、もっとも重要な審査項目となります。監督指針上は、人的構成に関する記載は以下の通りです。

人的構成に関する監督指針

1、その行う業務に関する十分な知識及び経験を有する役員又は使用人の確保の状況及び組織体制として、以下の事項に照らし、当該業務を適正に遂行することができると認められるか。

2、経営者が、その経歴及び能力等に照らして、金融商品取引業者としての業務を公正かつ的確に遂行することができる十分な資質を有していること。

3、常務に従事する役員が、金商法等の関連諸規制や監督指針で示している経営管理の着眼点の内容を理解し、実行するに足る知識・経験、及び金融商品取引業の公正かつ的確な遂行に必要となるコンプライアンス及びリスク管理に関する十分な知識・経験を有すること。

4、行おうとする業務の適確な遂行に必要な人員が各部門に配置され、内部管理等の責任者が適正に配置される組織体制、人員構成にあること。

5、営業部門とは独立してコンプライアンス部門(担当者)が設置され、その担当者として知識及び経験を有する者が確保されていること。

6、行おうとする業務について、各種内部管理が可能な要員の確保が図られていること。

7、暴力団又は暴力団員との関係その他の事情として、以下の事項を総合的に勘案した結果、役員又は使用人のうちに、業務運営に不適切な資質を有する者があることにより、金融商品取引業の信用を失墜させるおそれがあると認められることはないか。

(イ)本人が暴力団員であること(過去に暴力団員であった場合を含む。)。本人が暴力団と密接な関係を有すること。

(ロ)本人が暴力団と密接な関係を有すること。

(ハ)金商法等我が国の金融関連法令又はこれらに相当する外国の法令の規定に違反し、罰金の刑(これに相当する外国の法令による刑を含む。)に処せられたこと。

(ニ)暴力団員による不当な行為の防止等に関する法律の規定(同法第32条の2第7項の規定を除く。)若しくはこれに相当する外国の法令の規定に違反し、又は刑法若しくは暴力行為等処罰に関する法律の罪を犯し、罰金の刑(これに相当する外国の法令による刑を含む。)に処せられたこと。

(ホ)禁錮以上の刑(これに相当する外国の法令による刑を含む。)に処せられたこと(特に、刑法第246条から第250条まで(詐欺、電子計算機使用詐欺、背任、準詐欺、恐喝及びこれらの未遂)の罪に問われた場合に留意すること。)。

また、在外業者の日本での登録に関連した人的構成について居住の必要性等に関しては令和5年に金融庁からQ&Aが示されていますので、併せてご覧ください。

いずれにせよ、これらだけではわかりにくいと思います。そこで、要点を端的に申し上げますと、令和5年現在一般の投資家向けに事業型ファンドを販売する第二種金融商品取引業者の実務上の人的構成(人的要件)の要件は、概ね以下の通りです。

なお、一般の投資家向けの事業型ファンド以外(投資運用業に関連するファンド業務や信託受益権関連業務等)は、登録要件が異なってきますので注意が必要です。

- 経営者が、金融商品取引業者の代表者として経歴・経営経験面で問題がない人物であること(金融関連の職歴の要否は会社規模や業務内容により応相談)。

- 常勤役員1名以上に、原則として金融商品取引業者(内容によっては登録金融機関でも余地あり)での職務経験があること。

- 営業部門に、原則として金融商品取引業者(内容によっては登録金融機関でも余地あり)での職務経験がある担当者を常勤で置くこと。

- 営業部門と独立したコンプライアンス部門に、原則として金融商品取引業者(内容によっては登録金融機関でも余地あり)での職務経験があって、コンプライアンス業務を遂行できる知識経験がある者を常勤で置くこと。

- 他の部門と独立した内部監査部門に、金融商品取引業者又は登録金融機関での職務経験があり内部監査を遂行できる程度の知識経験(法務・コンプライアンスや管理職等の業務経験)がある担当者を置くこと。

- 他の部門から独立したファンド審査部門に、行おうとするファンドの事業内容や案件審査に知識経験を持つ担当者を置くこと(一般の投資家向けの事業型ファンドのみ)。

- 貸付ファンドの場合、貸付審査部門に他の部門から独立した貸付審査担当者を置くこと。

- 常勤での金融商品取引業者又は登録金融機関経験者が最低3名いること。

- ソーシャルレンディングの場合、原則として取締役会を設置し、また、代表者と営業担当者を分離をすること。

- インターネットを利用して募集又は私募をする場合(電子募集取扱業務及びこれに準ずる自己募集)、社内にシステムに関する知識経験者がいること。

ただし、特定投資家向けに業務をする第二種金融商品取引業者や、投資運用業及び第二種金融商品取引業に登録して主として有価証券又はデリバティブ取引で運用されるファンドを募集又は私募並びにかかるファンドの募集又は私募の取扱いを行う事業者は、人数面でも経験面でも登録要件がこれよりも大きく緩和される場合があります。

求められる体制

条文を読んでみても具体的ではなく、曖昧な部分が多いのですが、当事務所には審査を通してきた実際の経験としてのノウハウがあります。是非個別にご相談ください。

最低限の態勢

かつては、第二種金融商品取引業に関しては、代表者兼営業担当者(経験者)、常勤コンプライアンス担当者(経験者)、内部監査担当者(相応の知識を有する者)の「3名」が最低限の体制と言われていました。

しかしながら、平成30年に施行された事業型ファンドの私募の取扱等に関する規則に基づくファンド審査・モニタリングに関しても、上述の通り、専任の担当者を置くように求められます。そのため、近年では一般の投資家向けの事業ファンドの最低限の体制は「4名」態勢にあると考えられています。

さらに、貸付型ファンドの場合には、貸金業者において融資審査担当者を設置するように求められ、ファンド審査担当者との兼務はしないように行政指導が行われていることから、最低「5名」の役職員の配置が必要になります。

また、クラウドファンディングやソーシャルレンディング等のインターネットを利用した業態では、別途社内にシステム担当者が必要になります。なおシステムの外注は認められますが、その場合でも社内に知識経験者がいないことは原則として認められません。

なお、ファンド審査担当者は、事業型ファンドの私募の取扱等に関する規則の適用対象外のファンド(主として有価証券又はデリバティブ取引を行うファンド、一定のプロセミプロのみを対象とするファンド等)の場合には、設置しないことも許容されます。

そして、上述のように、そのうち最低でも「3名は常勤」である必要があります。

なお、ここでの「経験者」とは登録金融機関(銀行等)又は金融商品取引業者(証券・第二種金融商品取引業者等)での職務経験を有する者をいいます。

これに加え、上述の通り、基本的に、代表者には管理職等での経営管理の経験、コンプライアンス担当者及び内部監査担当者には内部管理関連業務の実務経験、ファンド審査担当者は監査法人・会計事務所・銀行・証券・事業法人等での審査関連業務の経験が必要になります。また、融資審査担当者は行おうとする融資に関する銀行・ノンバンクでの審査実務経験が必要です。

令和5年現在の実務では、常勤役員要件、営業責任者、コンプライアンス責任者は、市場関連業務部門等の経験で、特別に登録金融機関業務に通暁している等の例外的な事情がない限りは、原則的に金融商品取引業者の経験者の配置が必要とされています。銀行や協同組織金融機関での、「薄い」登録金融機関業務の経験者では、金融商品取引業登録のうえでの経験者として認められなくなっています。

会社法ガバナンス

金融商品取引法に基づく金融商品取引業者等としてのガバナンスと、会社法に基づく機関設置や、内部統制等のガバナンスは、概念的に関連するものの切り口が異なるものです。組織構成を検討する上では、会社法ガバナンスと金融商品取引法ガバナンスを並行して検討する必要があります。

また、会社法ガバナンスの一環である監査役監査、内部監査及び監査人の監査は、監査理論におけるいわゆる「三様監査」を構成しており、理論的に異なるものです。よって財務局は、内部監査担当者と監査役は、基本的に異なる独立した担当者を配置するように指導しています。

また、これは金融庁が明らかにしている事業部門、管理部門及び内部監査部門の3つの防衛線の考え方と関連しています。3つの防衛線の思想の下、第二種金融商品取引業では管理部門(コンプライアンス部門)と内部管理部門の兼務を、財務局は、実務上認めていません。

コンプライアンスと内部監査の違いがわからない、内部監査と監査役の違いがわかないという質問を、良くいただきますが、答えは三様監査と自己監査の概念を理解していれば自ずと明らかであって、そうした質問が出てくる時点で、内部統制への理解の上でも、組織の実態面でも金融庁の求める理想的な内部統制からかなり距離があることが分かります。

なお、投資運用業者や第一種金融商品取引業者と異なり、第二種金融商品取引業者は監査役の設置は義務とされていません。しかし、近年、電子申込型電子募集取扱業務や、ソーシャルレンディングを行う第二種金融商品取引業者では、取締役会及び監査役の設置が一般的になりつつあります。

外国法違反による欠格

金融商品取引業者として登録を希望する事業者のうち、「金商法等我が国の金融関連法令又はこれらに相当する外国の法令の規定に違反し、罰金の刑(これに相当する外国の法令による刑を含む。)に処せられたこと」との関係で、外資系の業者等で外国当局から無登録警告されたことがある事業者は、国内での登録が難しい場合もあります。すなわち、もし警告を受けた外国当局により関係者が罰せられればわが国でも登録要件を欠いてしまう可能性があるため、当局は新規登録を認めない可能性があるためです。

登録申請の手続きについて

登録申請の実務

第二種金融商品取引業に該当する業務を行うためには財務局に登録申請し、登録を受ける必要があります。しかし、単純に書類に記入して届け出をすれば自動的に登録されると言うわけではなく、まず法令で定められた登録要件を満たす個人や会社である必要があります。

これに加えて、登録申請の実務では法令に明記されていない部分がとても大切になってきます。経験の乏しい、もしくは、実務経験のない様な行政書士に依頼してしまうと、「いつまで経っても書類が上がってこない」「大丈夫と言っていたのに最初と話が全然違う」というように、無駄な時間や手間ばかりがかかってしまい、いつまで経っても本業に集中することが出来なくなってしまうこともしばしば見受けられます。

我々も、そういった依頼者様から相談を受けることがしばしばあり、頓挫してしまった申請手続きを中途から引き継ぐこともよくあります。まずはパートナーとなる行政書士の経験を見定めなければならないでしょう。金融商品取引業の分野で、十分なノウハウを持っている士業者は極めて少ないです。

第二種金融商品取引業の登録までの期間

財務事務所でのヒアリングから営業開始までの期間は上述の通り業態に応じて最速半年~1年強程度です。一般投資家を相手方とするファンドは、最低1年はかかると考える必要があります。基本的にこの期間を大幅に短縮することは出来ません。

他の行政書士事務所を覗くと、過去の例でもっと短い時間を書かれているところもあります。しかし、上述のように登録までにかかる時間は長期化しているのが現状です。これは事業者や行政書士の取り組みや能力の問題だけではなく、登録に係る審査の厳格化により、財務局との折衝に従来よりも時間がかかるためです。

いずれにせよ、登録を急がれる場合は、打ち合わせから書類提出までの概要書作成を出来るだけスピーディに行う必要があります。当事務所ではこれまで多数の登録実績があるのは当然として、担当者との折衝も密に行ってきました。可能な限りスピーディにご対応させて頂きます。

なお、着手から登録完了まで2か月、3か月等の短期間で完了できないか、というご質問をいただくことがありますが、それは不可能です。そもそも、財務局は国民に対して正しい金融商品取引業の登録審査をする義務を負っており、とりわけ一般投資家を相手方とするファンド業務において、綿密な業務内容の審査をせずに短期間で金融商品取引業者として登録を下すことはありえません。

ごく短期間での登録ができない理由

2001年4月、近畿財務局が大和都市管財の抵当証券業の登録を更新拒否したことをきっかけに経営破たんした事件がありましたが、この事件では、近畿財務局が1997年に抵当証券業の更新登録を認めたことが違法だとして、投資家から国家賠償請求の訴訟を起こされ、約15億5880万円の損害賠償が国に命じられています。

このように、財務局は、登録事務を適切に行う責任を国民に対して負っている立場です。財務局が正当で明確な理由なく、十分な審査をせずに特定の業者を特別の短期間で登録させるということはありえないですし、個人的にもあってはいけないことだと考えています。そもそも、自分自身の立場に立った時、例えば「設立から3日で免許交付された、実態のよくわからない銀行」に、お金を預けたいと思うでしょうか。

財務局の業者の監督担当者は、金融商品取引業に関して、日本でも最も多くの生の情報を持っており、また多数の他社事例を見てきたプロフェッショナルです。

そのため、登録審査の過程で行われる質問や指摘事項は、金融商品取引業の適切な運営の上で、実は極めて貴重なアドバイスです。事業者としては、漫然と審査を待つのではなく、むしろこれを積極的に活用して、死角のない業務運営体制の事前構築に役立てる姿勢が求められます。

政治力は無意味

たまに聞かれますので、ここではっきり申し上げますが、金融商品取引業の登録や、規制監督の分野では、政治家とコネクションや口利きは通用しません。

もちろん、行政書士としての仕事柄、地方公共団体、警察及び一部の官庁では、政治的コネクションが許認可手続きに影響を及ぼす事例があることは知っております。

一流官庁としてのプライドがある財務省財務局や金融庁は、基本的にそこらの雑魚政治家の圧力には屈しません。現職総理大臣、現職官房長官、現職財務大臣らと親密な大物支持者の直接依頼のレベルであればどうなるか知りませんが、中途半端な元金融大臣や議員や支持者を通じた依頼やらの口利きは、むしろ問題のある業者として、監督当局の心証を悪化させるだけです。絶対止めたほうがいいです。

面倒臭い「政治案件」扱いになって、対応に上席者が出て来るようにはなりますが、腫物に触るような扱いをされるだけで、実益は必ずしも大きくありません。

当事務所代表は、令和5年現在では15年以上この業界にいます。しかし、政治的な圧力で、黒いものが白くなったり、無理筋の事案に免許が下りたというケースは、1例も見たことがありません。この国の金融規制は極めて公正です。もちろん、有力者の紹介に対するある程度の配慮は存在しますが、現代の日本は、既にそういう縁故で、物事が決定的に曲がるような低い社会の成熟度ではないと思います。

かつての砂川事件や長沼ナイキ事件のように、外交、司法、統治などの国家の根本にかかわる重大な事件ならいざしらず、たかが証券・金融の申請程度で、いわゆる「偉い人」の圧力により、行政機関の登録や許認可が決定的に曲がると思う発想自体、民主主義への冒涜です。そうした幼稚な発想は捨てるべきです。

法令や監督指針等の求めるところに従い、正規の手続きを踏んで、顧客の利益のために誠実に業務をすることが、新規の登録にせよ、既存の社業の発展にせよ、最も発展的近道であることは間違いないと思います。

ご依頼に当たりご留意いただきたい点

当サイトをご覧の方は、現在、登録作業を依頼する専門家を探されているかもしれません。一般に、金融商品取引業登録を専門家にご依頼される際には、当事務所に限らず、「経験豊富な事務所」に依頼した方が良いと考えます。

安く引き受けてくれるからと言って、金融商品取引業の経験がない又は当該分野の専門ではない専門家に依頼することは、リスクを伴います。それらしく書いた書類を提出することは誰にでも出来るのかもしれませんが、目的は金融商品取引業者として登録を受けることです。できるだけ速やかに登録を受ける為には、補正や論点が少ない書類を準備する必要があります。しかしながら、こうした場合の書類準備量は優に数百枚に及び非常に技術的なので、法律を理解しているだけで滞りなく完璧にこなせる性質のものではありません。

書類に不備があった場合は、補正を受け、その度に内容を修正して提出しなおさなければならないのですが、この作業に時間がかかるだけでなく、財務局の担当者に悪印象を与え、審査に悪影響が生じる危険性もあります。補正が生じること自体は不可避ですが、少しでも補正を減らして、また予め論点になりうる事項に関して解決策を準備していくことで、登録作業を速やかに進めることが期待できます。

また、金融商品取引業登録後は、基本的に、財務局の検査が入ることになります。以前は、投資助言・代理業者と第二種金融商品取引業者に対しての検査は非常に希でしたが、現在では検査が以前より強化されています。その事前対策としてもコン専門家は必要になってくるでしょう。

対当局の折衝に関しても、結局のところ、人間対人間のコミュニケーションなのですから、こちらも法令を知っていることはもちろんのこと、業界の慣習や担当者との関係性が極めて重要になってきます。「これをやると財務局は何と言うか」「これが問題化した場合にどんな処分になるか」ということを、具体的に想像できない専門家は、実務では役に立ちません。

新たにコンプライアンスの専門家を雇い入れるなら話は別ですが、基本的には、こういった当局への対応も含め、一括で対応することができる『経験豊富な専門家』に依頼を出すのが正しい判断だと思います。

第二種金融商品取引業登録までのサポート内容

当事務所の依頼者様との関係は様々です。登録の際の必要書類作成や、当局との折衝、運営開始後の法定帳簿の作成など、サポート全般をお任せいただくケースもあれば、基本的なことは社内で行い、私たちが全体的な法令等遵守状況の確認や電話・面談で随時ご質問にお答えしたり、問題の都度行動するというケースもあります。

当事務所は、専門的な知識や実務経験が豊富である事は当然として、業務には何よりもスピード感や臨機応変な柔軟な対応が必要であると考えています。コンプライアンスや事務で、事業運営のスピードを殺してしまっては意味がありませんし、単純に出来ないと突っぱねるのではなく、適法に出来るようにするにはどうしたら良いのかを考えていかなければなりません。

そういったスピード感、臨機応変さが当事務所の最大の優位性です。当事務所と依頼者様との関係も事例により様々ですが、ここでは、良くあるサポート体制のやり方について、何パターンかご説明します。

第二種金融商品取引業登録までの支援

登録までの運営準備段階では、『ヒアリング(スキームの確認)』、『概要書、社内規定の作成』、『財務局との折衝』、『法定帳簿、契約締結前交付書面等の顧客交付書面の作成』及びそれに付随する業務全般を請け負います。この場合は、別途顧問契約等をしない限り、月額料金等は生じません。

出来るだけ早く登録したい、営業はわかるが金融商品取引業に関する事務手続きはさっぱりだから事務をお願いしたい、という依頼者様からは当事務所が登録までの一連業務を広範囲補助可能です。

顧問として登録までの業務をサポート(顧問契約)

社内にある程度金融商品取引法に詳しいスタッフがいらっしゃる場合は、顧問契約(業務内容に応じて月額5万円~)を結んで頂ければ、書類のチェックや、随時電話や訪問でご質問にお答えする事で、登録までの一連の流れをサポートさせて頂くことも可能です。この場合、申請書の作成等は依頼者様が自ら行っていただく形になります。

顧問契約を結んで頂いた場合は、簡単な書類の手直し等過度の手間がかかる作業でなければ、とくに追加で報酬を頂くこともなく、出来るだけ柔軟に対応させて頂いております。

登録が済み、運営開始後に発生する諸々の法定書面の整備に関してもお手伝いしますので、本格的に金融商品取引業をスタートされるのであれば、こういった組み方が費用的にも時間的にも最もローコストでの運営が出来ると思います。

第二種金融商品取引業登録後のサポート内容

第二種金融商品取引業は『登録』が済めば、それで専門家の出番はおしまい、、とはなりません。運営開始後も様々な場面で“金商法”の壁に直面することになるでしょう。

(1) 当局や関連団体への報告書等の作成支援

・各種報告書作成

・報告徴求対応

・オフサイトモニタリング対応

当局に対する定期的な報告書の作成代行、もしくはアドバイス。また、慎重な対応を要する当局からの報告徴求の際には、実務と経験に根差した的確なアドバイスが可能です。

(2) 業務運営上の助言

・コンプライアンス体制構築、指導

社内におけるコンプライアンス体制の強化を支援します。研修会における講師などの引き受けも可能です。コンプライアンス体制の構築を通じて、適正に業務を推進できる会社作りに貢献します。

(3) 新規事業立ち上げの際のお手伝い

・新規事業計画の立案

・コンプライアンスに関する適時ご相談

・関係各所との折衝支援

ここにあげた例はあくまで一般的なものですが、その他にもリーガル面でのご相談、必要なリソースのご紹介などなど、幅広く業務をサポートしてまいります。

![]() ここまでの説明で概要はわかったので詳細を知りたいという方は以下へどうぞ。

ここまでの説明で概要はわかったので詳細を知りたいという方は以下へどうぞ。

- 電子申込型電子募集取扱業務とは

- 電子募集取扱業務とは

- 第二種金融商品取引業の発行体審査及びモニタリングの実務

- 第二種金融商品取引業者のM&A(買収)について

- 匿名組合の組成について

- 不動産信託受益権関連業務

- 船舶・航空機ファイナンス

- 投資型クラウドファンディング

第二種金融商品取引業登録に関するよくある質問

![]() 第二種金融商品取引業でファンドの販売を計画していますが、具体的なファンド中身は決まっていません。登録は可能でしょうか。

第二種金融商品取引業でファンドの販売を計画していますが、具体的なファンド中身は決まっていません。登録は可能でしょうか。

![]() 具体的にどんなファンドを販売するか決まっていない状態で、抽象的に「第二種金融商品取引業を登録したい」という相談をたまに頂きますが、具体的なファンドを明示することが求められる登録審査の仕組み上不可能です。

具体的にどんなファンドを販売するか決まっていない状態で、抽象的に「第二種金融商品取引業を登録したい」という相談をたまに頂きますが、具体的なファンドを明示することが求められる登録審査の仕組み上不可能です。

「では、とりあえず不動産ファンドや、太陽光ファンドで申請を通すのはどうか」といったご意見を頂く場合がありますが、ファンドの出資対象事業に関し、財務局は、事業者に高度な専門的な知識経験があることを求めます。

そのため、例えば不動産ファンドだとすれば(不動産特定共同事業法・投資運用業の要否の議論ををいったん置いて)、金融機関やデベロッパーでの長年の不動産業務の従事経験が必要になります。また、太陽光ファンドであれば今までの事業開発や発電所の運営実績等が問われます。具体的にやりたいファンドがはっきりしない状況で登録に成功した例を、少なくとも5年以上にわたって一度も見たことがありません。

![]() 非上場株式への投資ファンドの組成を計画しています。ヘッジファンド等と異なり頻繫に売買しないので、投資運用業は不要で第二種金融商品取引業だけでファンド組成ができないでしょうか。

非上場株式への投資ファンドの組成を計画しています。ヘッジファンド等と異なり頻繫に売買しないので、投資運用業は不要で第二種金融商品取引業だけでファンド組成ができないでしょうか。

![]() 非上場株式であっても、有価証券であることは上場株式と変わりがありません。第二種金融商品取引業だけでは、こうしたファンドは作れません。適格機関投資家等特例業務で、少人数プロ向けに組成するか、第二種金融商品取引業に加えて投資運用業の登録が必要になります。

非上場株式であっても、有価証券であることは上場株式と変わりがありません。第二種金融商品取引業だけでは、こうしたファンドは作れません。適格機関投資家等特例業務で、少人数プロ向けに組成するか、第二種金融商品取引業に加えて投資運用業の登録が必要になります。

![]() 不動産信託託受益権の取扱いを行う第二種金融商品取引業を取得すれば、REIT等の不動産ファンドの組成、販売が可能になりますでしょうか。

不動産信託託受益権の取扱いを行う第二種金融商品取引業を取得すれば、REIT等の不動産ファンドの組成、販売が可能になりますでしょうか。

![]() 第二種金融商品取引業者の行う不動産信託受益権の売買、媒介及び私募の取扱いといった業務は、内容的に実質的に宅地建物取引業に近い業務であり、不動産ファンドとは別のものです。第二種金融商品取引業を取得しても、第二種金融商品取引業者だけでは不動産ファンドの組成をすることはできません。投資運用業者又は不動産特定共同事業法許可業者の関与が必要になります。

第二種金融商品取引業者の行う不動産信託受益権の売買、媒介及び私募の取扱いといった業務は、内容的に実質的に宅地建物取引業に近い業務であり、不動産ファンドとは別のものです。第二種金融商品取引業を取得しても、第二種金融商品取引業者だけでは不動産ファンドの組成をすることはできません。投資運用業者又は不動産特定共同事業法許可業者の関与が必要になります。