2020/12/24

海外ファンドの誘致が国策となる中で、12月23日、金融庁は、金融審議会「市場制度ワーキング・グループ」第一次報告を公表しています。

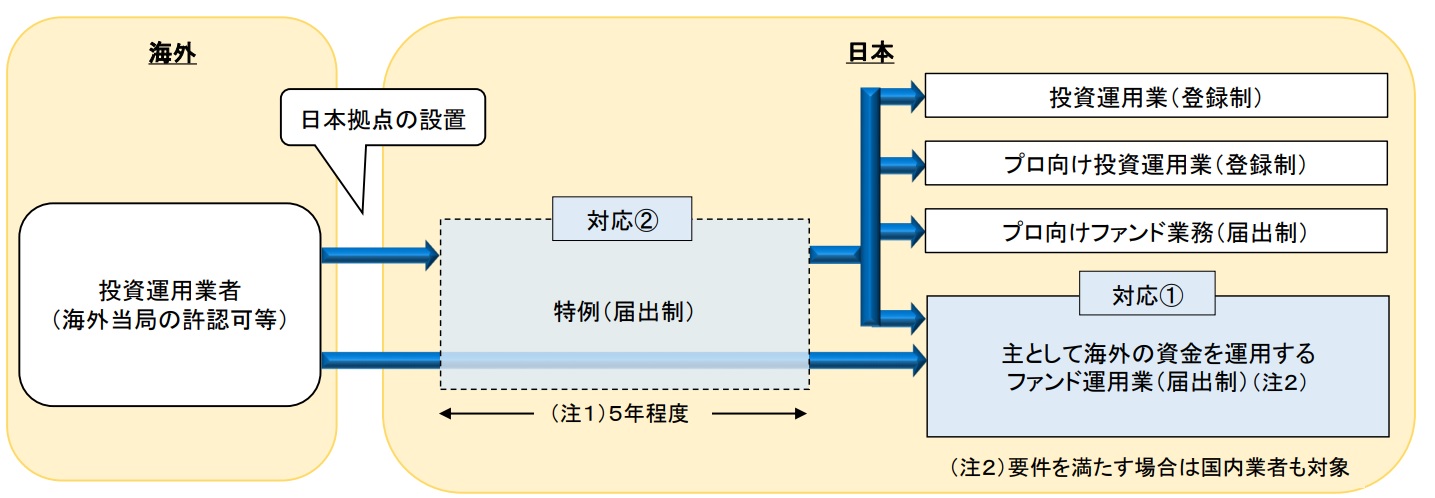

同報告では、我が国資本市場の「国際金融センター」としての機能発揮に向け、主として海外のプロ投資家を相手方とする事業者向けの新制度(届出)を創設することに加え、海外において当局による許認可等を受け、海外の顧客資金の運用実績がある投資運用業者(海外の資金のみ運用)について、簡素な手続(届出)による参入の時限措置を創設することを打ち出しています。

また、併せて、同一グループ内の銀行と証券の情報共有は、いわゆる銀証分離のファイアウォール規制により原則として事前に同意がある場合を除いて禁止されているところ、国際競争力を強化するために海外顧客向けの場合には規制緩和する方針を示しています。

これらは、上述のように海外ファンドを日本市場に呼び込むことを目的とした制度改正であり、詳細を以下で詳しく解説していきます。

図表は金融庁資料より抜粋

報告書の海外資産運用業者向け新制度の要点をまとめると、以下のようになります。

①主として海外の資金を運用するファンド運用業の新たな類型(恒久制度)

【要件】

(1)主な顧客が外国法人や一定の資産を保有する外国居住の個人であること。

(2)一部の国内投資家(適格機関投資家及び当該運用事業者の関係者)については、国内投資家による出資額の割合は 50%未満の範囲内であること。

(3)国内拠点を設置していること。

※国内の投資運用業者についても、ファンドの主な顧客が外国法人や一定の資産を保有する外国居住の個人であるといった制度上の要件を満たす場合、対象とする。

【業務可能範囲】

投資運用業務に関しては、適格機関投資家による出資を必須とせず、出資人数の制限もない形で、「届出」により、日本国内で業務を行える。

行うことのできる投資運用業務の内容は、適格機関投資家等特例業務と同様、投資運用業の中でも、投資家が保有する権利の流通性が低い「組合型集団投資スキーム持分の自己運用」を対象とする。よって、投資信託の運用や投資一任業務はできない。

また、第二種金融商品取引業務に該当する集団投資スキームの取得勧誘も、同様に、「届出」により行うことが可能になる。

【行為規制等】

適格機関投資家等特例業務と同様、通常の投資運用業者と同様の行為規制や当局による監督対応・立入検査等の対象となる。

②海外の資金のみを運用する運用事業者の移行期間における新たな特例(時限措置)

【要件】

(1)海外資金のみを運用すること。

(2)日本で活動している間、引き続き海外当局(※)の許認可等を受けること。

(3)海外で一定の業務実績(トラック・レコード)があること。

(4)ファンド全体として主な運用対象が海外有価証券であること(ファンド全体として運用対象とする国内有価証券の割合が 50%未満であること)。

(5)適切な人的構成を有し、必要な体制整備を行っていること、

※我が国が行う調査協力の要請に応ずる保証がある外国金融商品取引規制当局であることに加え、全体として日本と同様の市場ルール等が存在し、日本の監督当局と基本的に同じプリンシプルで実質的な金融監督が行われている外国の当局である必要あり。

【有効期間】

5年程度の期間とし移行期間終了までに①等の恒久的な類型に移行するよう求められる。また、②の特例自体が「3~5年程度」の時限的な措置となる。